2021年以來,新造船市場連續實現可觀的成交業績,衡量市場運行的指標大幅增長,產業發展的火爆程度進一步受到社會各界的關注。隨著一些指標再創新高,此輪市場周期的“畫像”也與上一輪“超級周期”(2003-2007年)相比有了一些相似之處。業界關于此輪周期是否會成為“新超級周期”的預期有所升高。客觀來看,當前新造船市場的發展預期既有穩定的有利因素支持,也有新增的不確定因素顯現。研判市場下一步走勢,做好預期管理,對船舶行業不斷提升高質量發展水平至關重要。

一、新造船市場繼續高歌猛進

(一)市場指標保持向好態勢

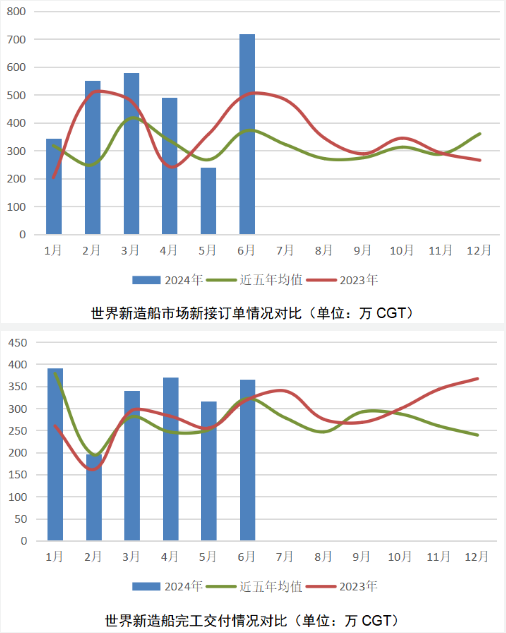

新接與完工同比漲幅超兩成。新接訂單方面,1-6月世界新造船市場成交2920萬CGT,同比增長27.6%,比近五年同期成交均值(2019-2023)增長49%。其中,6月當月成交718萬CGT,創下本輪市場復蘇以來的單月最高成交量。以DWT計,1-6月世界成交新船7256萬DWT,同比增長39.9%。完工交付方面,1-6月世界新造船交付1979萬CGT,累積同比增加25.9%,較近5年均值高出18.3%。截至6月底,世界手持訂單1.34億CGT,同比增長3.4%。數據反映出今年新造船市場延續了向好勢頭,產能潛力不斷釋放,全年市場指標有望再創新高。

(二)液貨船發力引領市場增長

油船、氣體船、散貨船成交份額位居前三。2024年1-6月,以CGT計,成交船型結構依次為油船(29%)、氣體船(28%)、散貨船(19%)、集裝箱船(10%)、其它船舶(9%)以及客船(5%)等。主力船型成交同比變化中,氣體船、油船、客船保持同比增長,散貨船、集裝箱船、其它等船型同比下降。油船訂單依然保持可觀增速,繼續支持了新造船市場穩定增長。隨著卡氣項目訂單持續釋放以及大型LNG運輸船的更新需求,今年以來大型LNG運輸船、VLAC等大型氣體船等氣體船訂單的份額占比較大。另外,客船市場明顯回暖,大型郵輪市場訂單不斷釋放,同比增長大幅提高。

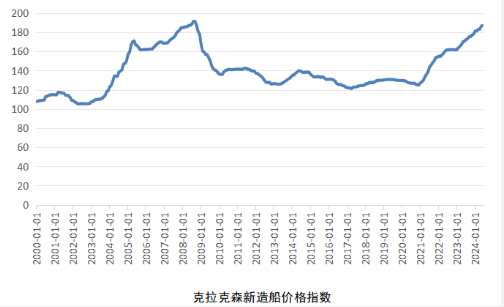

(三)新造船價格逼近歷史最高點

2024年6月,克拉克森新造船價格指數收報187.23點,環比增長0.4%,同比增長9.5%,創2008年10月以來的月度新高。本輪市場復蘇以來,新造船價格從2020年10月的125點攀升至2024年6月的187點,漲幅接近50%。當前的新造船價格真實反映了當前的市場供需關系,供不應求的市場形勢進一步支撐新造船價格在高位穩定。

二、此周期非彼“超級周期”

2007年,全球新造船市場成交量高達9300萬CGT,創造了有數據統計以來的歷史最高值。而自2003年開始,到至2007年(2008年全球金融危機爆發之前)的五年間市場連續創造新的歷史紀錄,這輪市場上升被業界公認為新造船市場的“超級周期”。

本輪新造船市場復蘇以來,雖然幾乎所有人都不認為會達到上一輪超級周期的高峰,但市場卻以較快的速度攀升至新高度。與上一輪“超級周期”相似的一些跡象已經若隱若現,仿佛提醒業界已經“身在此山中”。分析兩個時間周期(2003-2007年與2021年至今)的市場發展環境有助于觀察當前市場發展的狀態,去喚起一些沉寂的“光輝歲月”,進而激發深入人心的思考,以期對市場未來走勢形成客觀認識。

(一)宏觀環境今非昔比,不確定性顯著增加

高增長VS低預期。上一輪造船周期(2003-2007年)處于全球經濟與貿易高增長的黃金時期,平均增速高達5.1%。隨著2001年中國入世,中國經濟持續高增長,尤其是2003年至2007年間,中國的GDP增長一直穩居在兩位數以上,為全球經濟增長貢獻巨大。在經濟高增長背景下,同期世界海運貿易增速也超過5%。此段時期(2003-2007年)不論是全球經濟,還是海運貿易均實現高增長,為上一輪航運以及新造船市場的蓬勃發展創造了絕佳環境。反觀本輪市場(2021年至今),全球經濟受多重因素影響增速趨緩,預期偏弱,增速回落至3%。IMF、世行、WTO等全球多家研究機構預測未來全球經濟將進入中低增長區間。海運貿易增長同樣低于均值,增速保持在2%左右;雖然運距增長趨勢稍好,但長期來看受經濟發展影響,海運貿易量重回高增長的潛力有限。

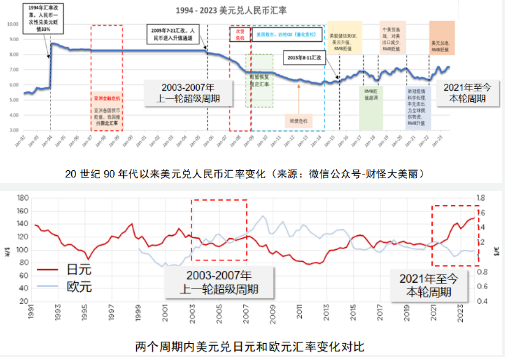

金融市場相對穩定VS不確定性凸顯。上一輪造船周期(2003-2007年),全球金融市場處于相對穩定、預期可控的環境中。以人民幣匯率來看,匯率在2005年匯改前一直保持穩定,后期有所升值。同期,日元、歐元等全球主要貨幣匯率相比其它時期同樣保持相對穩定狀態。穩定、可預期的金融環境為新造船市場持續投入創造良好基礎。相反,本輪周期(2021年至今)全球金融環境巨變,美元加息背景下的主要經濟體匯率大幅波動,美元未來走勢為各國經濟金融形勢的發展埋下了眾多不確定性。

全球化高速發展VS逆全球化回潮。上一輪造船周期(2003-2007年)正處于全球化快速發展期的末尾。從1990年代末到21世紀初,經濟全球化進程顯著加速,有利經濟政治環境為世界東西方、?南北方的各國各地區統一市場上實現了發展與進步,為了世界新造船市場健康發展?提供了有利環境。隨著?2008年從美國爆發的次貸危機演變為全球性的金融危機,以及近年來主要經濟體內部政治環境變化,保護主義思潮、逆全球化趨勢愈演愈烈。本輪周期(2021年至今)已經處于這種大背景之下,由此而來的不確定性也遠超上一個周期。

(二)市場環境如出一轍,要素指標屢創新高

航運市場收益均處于高位。上一輪造船周期(2003-2007年)和本輪周期(2021年至今)的起點都是航運市場的火爆所牽引。21世紀初,中國入世帶動全球海運貿易的快速增長,對原油、鐵礦石以及集裝箱運力的需求大幅增加,推動航運市場運費價格爬升至歷史高點。本輪市場周期的起點也是由航運市場復蘇開始,疫情、地緣沖突、自然災害等突發事件改變了全球貿易結構,嚴重影響船隊效率,推高了運費價格。兩次周期的起點都是隨著航運市場增長而起,運費價格均達到當時的高點或相對高點,有利地支撐新造船市場。

新造船價格均快速增長并不斷創造新高。上一輪造船周期(2003-2007年)和本輪周期(2021年至今)的新造船價格已經非常接近,均處于歷史高位。以克拉克森價格指數為例,2008年9月造船指數達到191.21點,創造了有記錄以來的最高點。2024年7月初,船價指數已經再次達到187.52點,兩者已經十分接近。隨著新造船市場持續火爆,新造船價格有望繼續攀升,達到甚至超過2008年的歷史最高值。

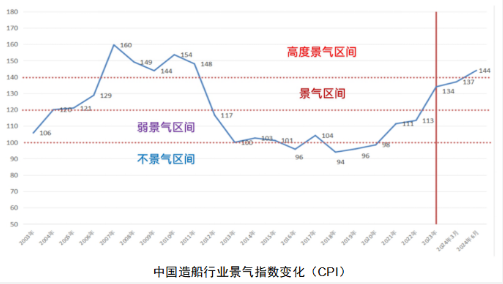

造船指標已經非常接近甚至超越。如果僅觀察本輪周期(2021年至今)的新接訂單指標,雖然總量較上一輪造船周期(2003-2007年)仍有一定距離,約為當時年均值的85%,但考慮到當前的市場環境,很多指標已經與當時十分相似。一是手持訂單排期接近。當前,全球手持訂單保障系數已經達到3.5,訂單交付排期達到3-4年。主要造船企業的訂單已經開始承接2028年甚至更遠的訂單,與上一輪造船周期相似。二是造船行業景氣指數重回高景氣區間。由中國船協發布的2024年二季度中國造船行業景氣指數(CPI)升至144點,進入高景氣區間。三單企接單指標已經超過2007年。2023年,全球有245家船廠實現接單,平均每家承接19.3萬CGT訂單。該指標遠超過了2007年的單企平均接單12.2萬CGT。

(三)產業環境日新月異,行業門檻顯著提高

造船產能擴張VS活躍造船廠數量減少。上一輪造船周期(2003-2007年)伴隨著大量的產能擴張,2000-2010年間全球造船廠數量新增63%,年度最大完工量超過5000萬CGT。相反,本輪周期(2021年至今)全球活躍造船廠的數量仍在減少,2021-2023年間減少24%。此外,本輪周期的產業集中度大幅提升,2023年前10家造船集團的新接訂單量占比為66.3%,較2007年提升22.9%。

傳統船型建造VS大型化、綠色化船型持續升級。上一輪造船周期(2003-2007年)建造的船型主要為油、散、集等傳統船型,比較優勢更多體現在勞動力與成本,行業入門的門檻相對較低。而本輪周期(2021年至今)綜合技術門檻顯著提高,產品的綠色與智能、管理的高效與精益、產供鏈的成熟與穩定,對船廠提出了更高要求。以綠色船舶訂單為例,2023年包含采用可替代燃料和預留能力的新船訂單占全年總量的50.2%(運力計);采用一項或多項船用節能技術的訂單接近30%。產品性能與生產模式的升級無形中提高了行業整體的技術水平,需要企業具備更強的綜合實力。

三、思考與建議

新造船市場已經進入到新周期,正如我們年初的分析(2024,船舶工業鞏固優勢、再鑄輝煌的關鍵年),市場基本面積極向好,具備中長期穩定發展的客觀潛力,也看好行業繼續鞏固優勢,取得更大成績。但面對不斷累積的不確定性因素,特別是能夠影響全局的宏觀風險,即使市場持續火熱、未來前景可期,仍要提示行業敏銳感知市場變化,提前做好風險預判,防患于未然。

(一)緊跟宏觀形勢變化,預防突變影響

既然稱為周期性行業,新造船市場必然會有升,有降,有調整。如果沒有上帝視角可以回溯上一輪周期的發展,很難有人預測到2008年源自美國的次貸危機會席卷全球,波及到當時一飛沖天的新造船市場。再看本輪周期,外部環境更為復雜多變,能夠影響全球宏觀形勢的政治、金融等不確定因素眾多,不排除出現金融市場波動加劇、地緣政治沖突升級、貿易保護主義加速等影響市場持續向好與擾亂企業正常經營的可能性。

(二)提升新質生產力,加快行業高質量發展

世界船舶工業的發展已經進入新階段,主要造船國家都把重心聚焦在綠色、智能轉型兩大方向,加速技術創新與商業化實踐,力爭在未來發展中占得先機。新形勢下,船舶工業比較優勢的發揮,更需要快速形成新質生產力,強化技術創新引領,提升產業鏈供應鏈韌性,轉變生產模式,釋放發展潛力。瞄準制約生產力提升的現實問題,進一步推進改革,改善行業效益,提升發展質量。

(三)加強與各界緊密合作,營造良好發展環境

全球造船業,特別是民船海工產業運行的基本邏輯并沒有出現本質上變化,即訂單制、長鏈條、國際化的特點。訂單來自下游航運、能源等行業的需求,需要遵循國際市場規則、國際技術標準和國際生態合作。船舶工業90%的訂單來自國際,國內外品牌融合發展的造船產業集群逐步形成,多國聯合提案的國際海事標準與規則日益增多。面對全球海事工業的新機遇與挑戰,需要行業與國內外相關利益方加深溝通交流,加強協同合作,構建符合全球海事工業可持續發展的大環境。

四、總結

“不能兩次踏進同一條河流”,本輪世界新造船市場周期雖有與過往歷史周期的相似之處,但更多融入了新的變化,顯現出新的特點與風險。正如年初寄語,2024年,中國船舶工業要鞏固優勢,穩中求進,再創輝煌。全年過半,全行業已經取得了非凡成績,為全年實現更大目標奠定了堅實的基礎。展望下半年,船舶行業的重點在于排除干擾穩健經營、擴大優勢全面進步。要加強對外部環境的分析研判,堅持理性發展,著力解決好產業短板,做好市場預判與防控風險,高質量實現能力與效益穩步提升。

數據來源

除單獨注明來源,本文數據均來自中國船協、克拉克森、VesselsValue、相關公司官方發布等統計與信息渠道。